Hacia tiempo que no actualizábamos la volatilidad, desde antes del verano, y hay muchas cosas que comentar.

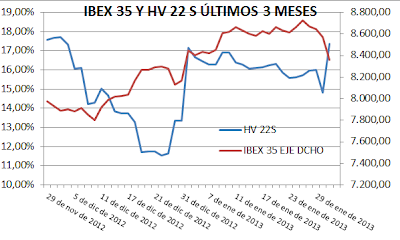

Lo primero a destacar es cómo vamos en el año: llevamos en el IBEX 35 un +15,38% a 8 de noviembre. La primera mitad del año no fue mala, pero tuvo sus altibajos y ha estado lateral entre 8700 y 7500 aprox, si bien es cierto que venía de subir casi un 8% en noviembre y diciembre 2012. Las volatilidades a junio como comentábamos estaban aumentando... se pararon en seco y el mercado empezó a subir desde mediados de julio hasta mediados de octubre un 24% aprox. Esto ha hecho que las volatilidades volvieran a bajar a niveles muy bajos históricamente, 10%~12%.

Lo que hoy os vengo a comentar es que aunque acaba de ponerse a rebotar la volatilidad no es de esperar que aumente mucho.

En primer lugar me gustaría que le echarais un vistazo a un gráfico del IBEX 35 desde 1995, es un gráfico muy amplio, pero lo que me interesa es que veamos varios ciclos alcistas y bajistas (crisis asiática, las "puntocom", Lehman, Irlanda, Grecia, etc..).

En el gráfico anterior podemos observar cómo en términos generales en periodos de caída brusca del mercado los rendimientos diarios aumentan su tamaño. Algo que ya hemos comentado muchas veces, cuando los mercados suben volatilidades caen y viceversa.

A continuación os pongo el mismo gráfico del IBEX 35 pero comparándolo con la volatilidad histórica a 20 sesiones. Podemos observar con claridad otra característica que también hemos comentado otras veces y es cómo la volatilidad suele revertir a la media, cuando está muy alta suele bajar y viceversa. Lo que es importante, es darse cuenta cómo esa media en el medio plazo depende del periodo. Es decir, la volatilidad media del periodo 2003-2007 es sustancialmente más baja que la del periodo 2008-2012. Además el rango max-min es también mucho más estrecho.

Aunque como decíamos al principio la volatilidad está en niveles históricamente bajos y es probable que repunte algo (de hecho se está dando la vuelta, estamos a niveles del 16% aprox.), me gustaría proponer la posibilidad de entrar en un periodo de volatilidad en la que ésta se mueva en un rango relativamente estrecho, tal y como pasaba en los periodos pre-crisis anteriores como observamos en el gráfico siguiente. Por tanto, yo no esperaría rebotes de volatilidad que nos llevasen hasta niveles del 30% de volatilidad, siempre y cuando no pase nada grave e inesperado, claro está.

Por otro lado me gustaría enseñaros un gráfico de dispersión de los rendimientos del IBEX 35 (eje X) respecto de los rendimientos de la volatilidad histórica a 20 sesiones (eje Y). Fijaros que la nube de puntos tiene forma de "V", cuando el IBEX tiene rendimientos pequeñitos la volatilidad, baja y cuando son muy positivos o negativos, aumenta la volatilidad. Esto que os acabo de decir es una obviedad, sin embrago, como siempre decimos que las volatilidades aumentan en periodos de caída, no nos damos cuenta que aunque haya más rendimientos negativos que positivos (por eso caen los mercados, claro) también los hay postivos. Asombra ver que los rendimientos positivos que aumentan la volatilidad son muchos...

Como conclusión os diré que la volatilidad tiene escaso recorrido a la baja y que se ha puesto a rebotar los últimos días, pero que tampoco veo probable que el aumento de volatilidad sea significativo. Puede que se esté anticipando un cambio de ciclo con volatilidades bajas variando en un rango estrecho, igual que en el periodo pre-crisis. Algo que tampoco nos debería asombrar es lo que comenté en algún articulo anterior: la "japonización" ...que estamos teniendo últimamente de vez en cuando.....El mercado puede subir y aumentar la volatilidad.